Начинается дачный сезон. Люди стремятся выехать за город, на природу. Впервые за сезон выехав на дачу, многие занимаются обустройством и уборкой территории, готовятся к лету. Представьте, выехав на дачу вы обнаружите, что забор, разделяющий вашу территорию, немного обветшал и выглядит довольно уныло. Было бы здорово его покрасить и освежить, но выходные и так очень быстро проходят, и у вас мало желания целый день возиться с краской под палящим солнцем.

Тут вы видите соседского мальчика с ведром краски в руках и газетной пилоткой на голове, с энтузиазмом красящего предбанник, и у вас, естественно, возникает желание попросить его за небольшую плату покрасить и ваш забор. Вы согласны отдать до 120 тысяч сумов за покраску забора и еще купить ему краски, вам кажется, что хорошее настроение и покрашенный забор стоят этих денег.

У мальчика тоже своя арифметика: он также приехал отдыхать, но накопить денег на лето не помешало бы, и он согласен пойти за краской и целый день красить забор минимум за 80 тысяч сумов. Поторговавшись, вы оба соглашаетесь, что 100 тысяч сумов — цена, которая удовлетворит вас обоих. Ведь правда, и вы получаете 20 тысяч сумов от этой сделки, и соседский мальчик получает 20 тысяч сумов. С экономической точки зрения выгода для общества от вашей сделки равна 40 тысячам — сумме выгод всех участников этой транзакции. Все прекрасно, и вы довольно жарите шашлык, а мальчик стал немного ближе к приобретению велосипеда своей мечты.

Но мы пропустили одно: никто из вас не заплатил за эту сделку государству. По-хорошему, вы наняли человека за деньги, а соседский мальчик получил доход, вы оба, в принципе, должны известить налоговые органы о вашей сделке. Допустим, налоговик вам говорит, чтобы нанять человека за 120 тысяч сумов, вы вместе с соседским мальчиком (в разных долях) должны заплатить в казну 50 тысяч сумов. Понятно, что в таком случае сделка не состоится, так как суммарно ваши выгоды равняются всего 40 тысячам сумов, а налог — 50 тысяч. В таком случае вы остаетесь с унылым забором, а соседский мальчик не сможет купить велосипед. Заметьте, экономический вред этого налога — 40 тысяч сумов, а выгода государству равна нулю: ведь сделка не состоялась, и бюджет ничего не получил.

Такие случаи называются невосполнимыми экономическими потерями (deadweight loss). Невосполнимыми, потому что никто выгоды от этого не получил, нет компенсационного механизма. Таким образом, мы можем вывести постулат о том, что налоги приводят к невосполнимым экономическим потерям, так как препятствуют созданию (экономических) благ, в нашем случае налог лишил возможности 40 тысячам сумам появиться или равнозначно сделал общество беднее на 40 тысяч сумов.

Объяснение значения экономических благ, которые иногда называют экономической полезностью, — тонкая материя. В данном случае блага, которые оцениваются в 40 тысяч сумов могут быть вашим хорошим настроением и положительными чувствами от покрашенного забора, прибавленным к приятным чувствам, которые испытывает подросток, получивший плату за свой труд.

Иллюстрировать эти тезисы легче на графиках: на картинке ниже изображены три вида налогов. Как видно, чем выше налог, тем больше экономических потерь, зачастую при высоких налогах размер потерь превышает объем налоговых поступлений.

Взаимоотношения размера налогов к невосполнимым потерям имеет экспоненциальную шкалу: незначительное увеличение ставки приводит к значительным потерям.

Экспоненциальная шкала.

Но давайте рассмотрим более реальный пример того, как налоги приводят к невосполнимым экономическим потерям. Понятно, что в случае с покраской забора никто не консультируется с налоговым законодательством. К счастью или к сожалению, не всегда нам так легко удается избежать уплаты налогов. Допустим, вы решаетесь нанять программиста и подсчитали, что польза от него составляет 1200 долларов в месяц для вашей компании, то есть, вы согласны нанять человека определенной квалификации за зарплату, не превышающую эту сумму. Есть программист, который согласен работать минимум за 1000 долларов в месяц, в этом случае, как и в случае с покраской забора, вы договариваетесь на какую-то цифру, но итог такой же, экономическая выгода для общества от того, что этот программист будет работать у вас, составляет 200 долларов.

Если государство обязует платить налоги в размерах, превышающих эти 200 долларов, то вам лучше вовсе не нанимать программиста. В итоге это тоже приводит к невосполнимым экономическим потерям: теряют и предприниматель, и программист, и государство.

Задачей экономистов, занимающихся общественными финансами и фискальной политикой, является минимизация невосполнимых потерь экономики для выручки определенной денежной суммы в виде налогов. В предыдущих примерах показывалась ситуация, при которой потери для экономики существенны, а налоговая выручка нулевая. В реальной жизни мы сталкиваемся с таким сценарием повсеместно.

То, что налоги в любом случае уничтожают экономические блага, конечно, не секрет, но в зависимости от стимулов, которые тот или иной налог меняет, масштабы вреда могут существенно различаться. Условно, если казне нужно выручить 1 млн долларов, один вид налога может это сделать, нанеся вред экономике на 10 млн, а другой вид налога может собрать такую же сумму, навредив экономике всего на 1 млн (смотрите картинку выше).

Главным вопросом при разработке налогов является эластичность тех или иных факторов. Математически, чем выше эластичность, тем выше объем уничтоженных благ. Поэтому мы должны быть очень осторожны при налогообложении эластичных вещей. Экономика рынка труда показывает, что и спрос, и предложение на труд являются чрезвычайно эластичными. Другими словами, когда мы излишне облагаем налогами труд, мы уничтожаем экономику в намного больших масштабах, чем выручаем деньги.

Резюмируя: спрос на рабочую силу достаточно эластичен, а спрос на низкоквалифицированный труд еще более эластичен. Это означает, что даже низкие налоги приводят к потере экономических благ, ну, или в лучшем случае приводит к тому, что бизнес уходит в тень, как в случае с покраской забора или наймом программиста. Люди начинают нарушать закон, так как работать честно становится невыгодно.

График ниже наглядно показывает, что если спрос или предложение более эластичны, одинаковая сумма налогов уничтожает различный объем благ. Чем больше эластичность, тем больше потери экономики (в графике только предложение эластично, если спрос более эластичен, результат не меняется, читатель может нарисовать на салфетке и посмотреть) .

В теории у налогов три основные функции: (1) собирать деньги на покрытие государственных расходов, (2) видоизменять стимулы и (3) перераспределять доходы. Первая функция понятна: мы платим налоги государству, и на эти деньги содержим армию, полицию, судебную систему и прочие государственные расходы.

Вторая функция — это формирование стимулов, зачастую ее рассматривают как побочный эффект от первой, но это не делает ее менее важной. Из стимулов исходит золотое правило налоговой политики: когда что-либо облагается налогом, то мы получаем это в меньших количествах. Выше показывалось, что если облагать налогом определенные транзакции, они перестанут совершаться. Значит, налогами нужно больше облагать «плохие» вещи, чем «хорошие». Поэтому налоги на инвестирование, сбережение и предпринимательство препятствуют экономическому росту. А действия, приносящие ущерб общественному благу, например курение, можно уменьшить с помощью соответствующих налогов, при этом увеличив доходы бюджета.

Третья функция налогов — перераспределение. Например, когда богатые граждане платят большую долю финансирования общественных благ. Экономическим объяснением повышенного налога на богатых (помимо эластичности) является тот факт, что богатые люди в большей степени пользуются общественными благами и в большей степени заинтересованы в улучшении их качества. Более того, современные исследования показывают, что неравенство может стать тормозом экономического роста: страны, где нет равенства возможностей, не могут в полной мере реализовывать потенциал людей, проживающих в них. Прогрессивные налоги и соответствующее распределение помогают менее защищенным слоям населения и дают им возможность реализовать свой потенциал, тем самым ускоряя рост экономики всей страны. Говоря словами Адама Смита: «Отнюдь не несправедливо, чтобы богатые участвовали в государственных расходах не только пропорционально своему доходу, но и несколько большей долей». Налоговая шкала, в которой богатые платят больше бедных, называется прогрессивной, а когда наоборот — регрессивной.

Давайте посмотрим, как налоговая система Узбекистана выполняет свои функции.

Уильям Симон, бывший министр финансов США, однажды сказал: «В стране должна быть такая налоговая система, по которой видно, что ее когда-то нарочно разработали». С ним тяжело не согласиться. Было бы здорово, если бы Налоговый кодекс хотя бы был похож на документ, который специально для этой цели и придумывался. Несмотря на то, что в США налоговая система далека от идеальной, кажется, слова Симона больше подходят к нашей стране.

Очень много раз в публичном пространстве писалось о том, что налоги убивают конкурентоспособность, что нагрузка слишком обременительна для бизнеса, что слишком много льгот. С такой налоговой системой неудивительно, что 50% экономики находится в тени. Более того, сам факт того, что половина экономики страны находится в тени, выносит самый строгий приговор существующей налоговой системе. Возникает следующий вопрос: а что именно у нас не так?

Косвенные налоги

В Узбекистане очень распространены так называемые косвенные налоги. Косвенные, потому что потребитель не видит, сколько налогов он платит за тот или иной продукт, а во-вторых, предприятия платят налоги с выручки, а не с доходов, тем самым прибыли лишь «косвенно» облагаются налогами. Декан экономического факультета МГУ считает, что каждый житель России в среднем платит 48% своего дохода в качестве косвенных налогов. В Узбекистане нет средних подсчетов косвенных налогов, но можно сказать, что в процентном отношении доля косвенных налогов у нас, скорее всего, намного больше. В стране практически отсутствуют прямые налоги. Это не только делает товары и услуги излишне дорогими, но и меняет стимулы, препятствуя созданию экономических благ.

Налог на бедность

Одним из важных упущений существующей налоговой политики, помимо всех перекосов, бюрократии и понижения конкурентоспособности страны, является то, что в нынешнем виде она очень регрессивна. Несмотря на то, что у нас при оплате подоходного налога используются различные шкалы налогообложения, назвать нашу налоговую систему даже близко прогрессивной абсолютно невозможно. Регрессивность налоговой системы можно назвать налогом на бедность — когда люди, которые зарабатывают меньше, платят больше налогов.

Из-за ситуационных решений в области налогового законодательства последние годы в Узбекистане почти все частные предприятия платят налог с оборота. Это 5% с выручки любого предприятия (в некоторых случаях — 10% с оборота). Когда супермаркеты, магазины и торговцы на базаре платят 5% с оборота, налоговое бремя, конечно же, ложится на потребителя. Каждый раз получая чек на 105 сумов, знайте, что 5 сумов от вашего чека идет в государственную казну (это не конечная цифра, именно с этой транзакции налог составляет 5 сумов). Именно этот налог делает так, что бедные, социально незащищенные слои населения платят намного больше налогов, чем богатые жители нашей страны.

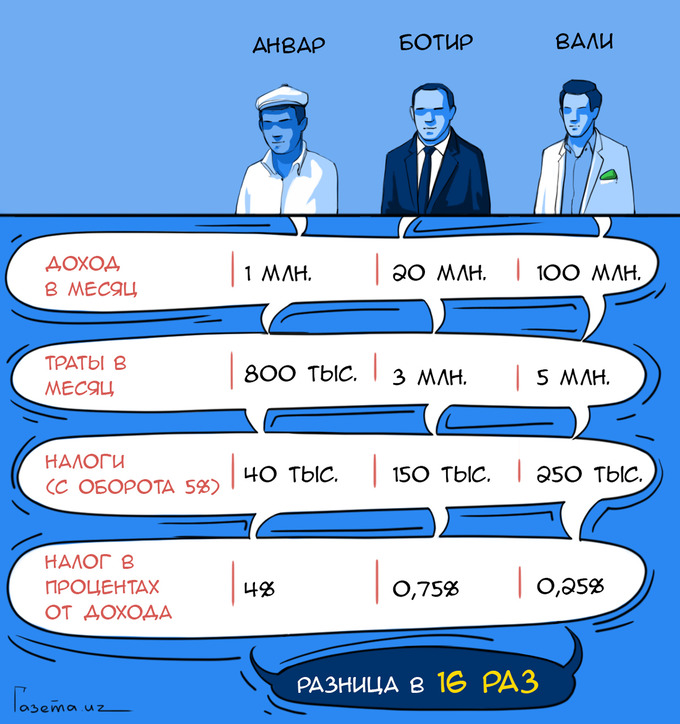

Попробую объяснить на примере. Давайте рассмотрим, как люди из разных социальных слоев оплачивают налоги (с оборота). Допустим, рабочий Анвар зарабатывает 1 млн сумов в месяц, директор компании Ботир зарабатывает 20 млн сумов, а предприниматель Вали — 100 млн сумов. Анвар тратит в месяц на продукты питания и прочие расходы 800 тысяч, Ботир — 3 млн, а Вали — все 5 млн. Теперь рассмотрим, кто сколько платит налогов.

5% от 800 тысяч — это 40 тысяч сумов, то есть Анвар платит в виде налогов 4% своего дохода. Если таким же способом посчитать налоговую нагрузку Ботира, получается 0,75%, а у Вали — 0,25%. Другими словами, Анвар, зарабатывающий в 100 раз меньше Вали, платит в 16 (!) раз больше налогов. Не будет преувеличением назвать такой вид налога катастрофически несправедливым.

Одним уроком из этой дискуссии про налогообложение может служить тот факт, что на самом деле предприятия (в данном случае магазины и торговцы на базарах) не платят налогов, они лишь их собирают для государства. Налог с выручки делает так, что предприятия облагают налогом бедных в большей степени.

Но на этом несправедливость не заканчивается. Понятно, что Анвар, Ботир и Вали покупают разные товары, и, как известно, чем дороже товар, тем больше наценка на него. Условно, если наценка на хлеб в магазине на уровне 5−10%, то наценка на швейцарский шоколад может достигать 60−80%. Если допустить, что чем богаче человек, тем больше вероятности, что товары, которые он потребляет, имеют высокую наценку, получается, что мы как общество субсидируем потребление дорогих товаров и сильно облагаем налогами дешевые товары. Опять же, это очень сильно бьет по карману менее защищенных слоев населения и усугубляет проблему экономического неравенства в обществе.

Но даже на этом катастрофа с налогами с оборота не кончается. Давайте теперь сравним две фирмы, которые имеют одинаковый оборот и при этом разную наценку на свои товары. Допустим, фирмы «А» и «Б» получают выручку в 100 млн сумов. Но фирма «А» имеет высокую наценку, тогда как фирма «Б» — низкую. Допустим, фирма «А» выпускает эксклюзивные товары для богатых людей. Условно говоря, из 100 млн сумов выручки доходы до налогов у фирмы «А» составляют 40 млн, а у фирмы «Б» — 8 млн. Если обе фирмы платят по 5 млн сумов с оборота, то фирма «Б» платит намного больше налогов, учитывая, сколько она зарабатывает.

Этим самым налог с оборота делает невозможным работу предприятий с низкой маржей: наценка (чистая прибыль) менее чем 6−7% для розничной торговли и менее 11−12% для общепита практически невозможна в Узбекистане. Это значит, что предприятия, бизнес-модель которых ориентирована на увеличение объема и понижение издержек, в Узбекистане невозможны, т. к. порог прибыльности де-факто установлен государством. Это, в свою очередь, сильно бьет по карманам жителей страны, потому что все, что они покупают, должно иметь достаточно высокую наценку. Известно, что чем больше конкуренции на рынке, тем меньше маржа, то есть узбекистанcкие компании не могут работать в секторах с относительно низкой рентабельностью, и, соответственно, им очень сложно конкурировать с иностранными предприятиями.

Еще одной причиной, почему наши предприятия не могут конкурировать на внешних рынках, является тот факт, что в большинстве стран налогом облагается чистая прибыль, и это позволяет предприятиям инвестировать в технологии и оборудование.

В нашем случае налог с оборота — это налог на инвестиции, потому что узбекистанские предприятия в отличие от иностранных коллег сначала платят налог с оборота и только потом могут инвестировать. То есть, как минимум, инвестиции в Узбекистане стоят на 5−10% дороже, чем во всем мире. Предприятиям становится невыгодно инвестировать в производственный процесс, в итоге это влияет на конкурентоспособность наших производителей, т. к. в странах с более продуманными налоговыми режимами таких перекосов нет. Наши предприятия фактически платят дополнительные налоги, чтобы увеличить объемы или улучшить качество. Как говорилось выше, такие налоги меняют стимулы, и из-за этого экономика не растет, страна не реализует свой потенциал.

Этот факт еще больше усугубляет ситуацию с трудоустройством населения: инвестировать дорого, и предприятия не растут, соответственно, не растет спрос на рабочую силу, что приводит к тому, что и зарплаты трудоустроенных людей не растут. Опять же, от этого сильно страдает экономика, и непропорционально большая доля удара приходится по безработным и социально незащищенным жителям страны.

Кроме чрезвычайного социального неравенства и перекосов, у нас очень сложное налоговое законодательство, и существует слишком много разных видов платежей и налогов. Конечно, не все платежи называются налогами, но с экономической точки зрения не имеет значения, как их называть: эффект для стимулов и экономики такой же. Когда мы имеем настолько, казалось бы, непродуманную налоговую систему, немудрено, что государству приходится давать льготы и преференции как отдельным секторам, так и специфическим компаниям, ведь с такой налоговой системой честно работать практически невозможно.

Когда некоторые иностранные инвесторы изъявляют желание инвестировать, правительство, естественно, пытается их привлечь налоговыми льготами. Даже развитие отдельных секторов вроде информационных технологий не обходится без льгот или освобождения от налогов. Но у льгот есть обратная сторона: предприятия, которые эти льготы не получают, ведь не все могут пролоббировать преференции. Поскольку часть экономики получает льготы, а часть доступа к ним не имеет, получается, что те, кто льготы не получают, платят больше, чем надо, фактически спонсируя получателей льгот.

Большинство государственных или окологосударственных предприятий работают в очень благоприятном налоговом режиме, например, «Узбекистон хаво йуллари» освобождена от налогов на прибыль. Выше я цитировал слова первого замминистра экономики о том, что 50% экономики находится в тени. Можно сказать, что проблема не так уж страшна, ведь 50% работают «по-белому»! Проблема, конечно, в динамике: плохо не только то, что половина экономических транзакций в стране де-факто незаконны, а в том, что мы не видим, сколько всего могло бы произойти, мы не видим, сколько предприятий не открывается из-за этой системы, ведь не все готовы нарушать закон. Мы не видим, сколько иностранных инвесторов не идут в Узбекистан, ведь не все компании имеют связи для лоббирования льгот.

Было бы наивно полагать, что мы пришли к такой налоговой неразберихе в одночасье: огромное количество налогов и еще большее количество оговорок, субсидий, преференций и льгот есть продукт многочисленных ситуативных решений, принятых на скорую руку, которые решали проблемы какого-то данного контекста в данном промежутке времени. Многочисленность налогов и плат тоже продукт ситуативных решений. Не будет преувеличением сказать, что нынешнее налоговое законодательство практически написано на коленке.

Не буду лукавить, если скажу, что такая налоговая система является одной из самых худших теоретически: если попросить группу из лучших экономистов придумать самый деструктивный для экономики налоговый кодекс, они не смогут придумать что-либо намного хуже нынешнего.

Возможно, одной из причин такого коллапса является тот факт, что налоговое законодательство пишут люди, ответственные за его исполнение. Несмотря на то, что наш кодекс хоть и наносит колоссальный вред благополучию страны, он вполне удобен для администрирования, ведь правда, что может быть легче, чем подсчитать налог с оборота?

Что делать?

Понятно, что в этом свете нам нужно быстрее покончить с очень несправедливыми налогами с выручки, которые сильно бьют по карманам бедных слоев населения и препятствуют конкурентоспособности наших предприятий. Необходимо изменить и упростить налоговое законодательство, сократить число налогов и платежей. Конечно, нужно серьезно уменьшить налоги на трудоустройство и найм людей, ведь, как говорилось выше, спрос на труд очень эластичен, и нынешнее ставки убивают больше рабочих мест, чем собирают налогов. Нужно облагать налогом чистые прибыли и чистые доходы, в идеале — только расходы на потребление. И наконец, важный шаг в упорядочении налогового законодательства: было бы целесообразным, чтобы ответственность за создание Налогового кодекса взяли на себя законодательные органы, потому что органы, ответственные за его исполнение, будут и дальше пытаться менять налоговое законодательство с целью упрощения своей работы, и мы опять придумаем самый легкий способ взимания налога, при этом уничтожая экономическую активность в стране.

В свете обсуждения налоговой реформы объяснимы разные сентименты жителей Узбекистана. Хочется отметить, что многие переживания людей насчет новых преобразований неоправданны. Реформаторам в нашей стране повезло, т. к. существующая система настолько деструктивна для экономики и дорого обходится населению, что предложенная концепция— хоть и не идеальный вид налоговой системы, но, все же, очень сильный прогресс вперед. Чего стоит только упрощение режима, уменьшение количества налогов и, наконец, уход от катастрофического налога на оборот, который облагает налогом бедных людей больше, чем богатых и убивает конкурентоспособность наших предприятий.

Мы, конечно, можем ничего не делать и не менять эту чудовищную систему, которая является серьезным балластом для развития страны. Экономисты занимаются изучением налогов слишком много времени, и обсуждение обычно идет в цифрах, графиках, таблицах и каких-то уравнениях.

Но вопрос о налогах — это совсем не цифры и скучные разговоры экономистов, это жизни людей. Это качество жизни людей, это будущее нашей родины. Наша кощунственная налоговая система уничтожает не просто конкурентоспособность бизнеса, она уничтожает право людей на счастье, и иногда на их жизнь. Миллионы наших соотечественников уезжают за пределы родины, чтобы как-то прокормить свои семьи, работают в ужасных условиях, подвергают риску свое здоровье и жизни. Их дети часто растут без отцов, иногда вовсе без родителей. Конечно, они хотели бы работать у себя на родине, кто-то — заниматься собственным делом и расти в конкурентной и честной борьбе, кто-то — получать достойную оплату своему труду. Но, как говорилось выше, налоговая система страны не позволяет миллионам таких транзакций состояться, и, выражаясь жаргоном, мы теряем экономические блага.

Но когда экономисты говорят об упущенных благах, это не только красный треугольник в графике, речь идет о целостности семей, здоровье общества и возможности наших детей на будущее. Для экономиста высокая эластичность спроса означает миллион несовершенных транзакций, и это измеряется в условных экономических единицах, но каждая не случившаяся транзакция в графике — это возможность самореализации конкретного человека, счастье конкретной семьи, мечты конкретных детей. Это миллион не открывшихся рабочих мест, миллиарды долларов недополученной прибыли предприятий. Миллионы долларов потенциальных поступлений в бюджет.

Огромный барьер, мешающий нашему обществу, наконец, начать развиваться, отчасти является виной того вопиюще плохого налогового законодательства. Даже если расчеты, цифры и графики, понятие эластичности и стимулов не резонируют с вами, я уверен, большинство из нас могут принимать решение сердцем, понимая, что с таким Налоговым кодексом жить нельзя. Налоговая реформа является необходимой, но, конечно же, не достаточным условием для будущего развития нашей страны.

Мнение автора может не совпадать с мнением редакции.